枚方・茨木の法人破産に強い弁護士に相談

目次

会社の破産に関するご相談は無料でお受けしております。お気軽にお問い合わせください。

会社の破産の流れ、手続、費用などについて詳しく解説いたします。

そして、そのほかに取り得る選択肢についても解説します。

会社の経営が思わしくなく、会社の今後について悩んでいるが、取引先や従業員のことなどに悩み、結論が出ないという状況に陥っている会社を多く見てきました。

しかし、悩みながら適切な法的手続をせずに時間をかけてしまうと手遅れになりかねません。会社の破産は債務をすべて消失させ、もう一度やり直す機会を得ることが出来る手続です。

以下、会社の破産の手続等について解説いたします。

1 そもそも会社の破産とは?

破産とは会社を清算する手続です。会社の資産を整理し、消滅させます。

破産状態にあるかどうかは、支払不能にあるか、債務超過になっているかで判断します。

支払不能かどうかは、債務の支払が一般的かつ継続的にできなくなる状況を言います。現在、支払が予定されている債務について、今後の資金繰りを予測し、資金がショートするかどうかを検討してください。

債務超過とは、正確な貸借対照表で、純資産がマイナスになっている状態です。

このような支払不能、債務超過になっている場合に、会社を精算する制度が破産なのです。

2 破産するとどうなるのか?

①会社の消滅

破産することによって、会社は消滅し、なくなることになります。

②会社の借金がなくなる

会社が消滅するので、債務は全てなくなります。個人の場合は、破産した後に、免責という手続を経てはじめて債務を支払う必要がなくなります。個人の場合は破産した後も消滅するわけではなく、生活していく必要があるので違いが生じるということです。

③会社が滞納した税金がなくなる。

破産により、会社が消滅するので、会社が滞納した税金もなくなります。

3 会社代表者個人に影響はあるか?

会社が破産しても、代表者個人への影響はありません。会社と代表者は別のものです。

もっとも、会社の債務について、代表者が連帯保証人になっているケースが多くあります。この場合は、代表者個人が破産しなければ、保証人としての責任があることになります。会社の保証人になっている場合は、個人の破産も検討する必要があるので注意が必要です。

個人が破産した場合は、自由財産(99万円)を除いて、財産を換価し、最終的に免責決定が出れば、債務を免れます。しかし、個人の場合は、滞納した税金はなくなりません。

会社の資金繰りが厳しくなったときに、代表者個人が借り入れをしたり、自宅を担保に入れて借り入れをするケースが多くあります。

会社が苦しいからといって、代表者個人が借り入れをしてしまうと、代表者個人も破産する必要が出てきます。もしこれから借り入れをしようと考えている場合は、借り入れをする前に弁護士に相談するようにしてください。

4 従業員はどうなるのか?

会社が消滅する以上、従業員は解雇することになります。従業員のことを考えれば、継続して雇用していく方がいいことはもちろんです。

しかし、経営が悪化した状態を継続すれば、そもそも給料の未払いが起きてしまいます。未払いの給与は破産手続の中で処理されることになります。 そうなる前に適切な選択を行う必要があります。

未払い賃金の立替制度もありますので、こうした手続を検討することも考えましょう。

5 会社破産のメリット

①弁護士が債権者とやり取りをすることになり、取り立てがストップします。

支払いを遅延すると債権者からの督促が始まります。何度も電話が鳴り、直接取り立てに来る場合もあります。この取り立てが何より辛く、心身ともに疲れ果てます。自宅で事業をされている方、代表者が借り入れをしている方は、自宅にも督促の電話がかかってくるなど家族にも影響が出ます。

弁護士が依頼を受け、受任通知を送ることにより、取り立てがストップするというメリットがあります。

②悪化した経営から解放され、借金を整理し、新たな事業を行うことができます。

破産することにより、会社は消滅し、借金がなくなります。この破産の法的効果により、苦しい経営から解放され、新しい道を模索することができます。破産は、マイナスイメージがありますが、その目的は、破産せざるを得ない状況になった人の経済的再生を図るというところになります。

むしろ、破産することにより、新しく事業を始めるなど、やり直す機会を得ることができます。

③破産開始後の収入を確保できます。

裁判所が破産開始決定を出した後の収入は破産手続きとは関係なく、自らの収入として確保できます。破産手続は、破産手続が開始された時点の財産を換価し、配当します。したがって、破産開始後に取得した財産は破産とは関係がないことになります。

②でも書いたように早くリスタートをすることにより、別の事業を行い、経済的再生を図ることができます。そのメリットは非常に大きいと言えます。

6 会社破産のデメリット

① 信用に傷がつく

会社を破産させることにより、これまで築いてきた信用を失う可能性はあるでしょう。個人として破産している場合は、信用情報に登録されることになります。このようなデメリットがあり、新たに事業を立ち上げる場合は、協力者が必要であったり、融資について検討する必要があります。

②従業員を解雇しなければならない

会社が消滅する以上は、従業員を全員解雇することになります。

☆会社破産にはこのようにメリット、デメリットがあります。これらの要素を比較検討する必要があります。

しかし、経営が行き詰っている状況で躊躇すれば、リスタートの可能性が低くなり、また、従業員の給与が支払えないような状況に陥ってしまいます。デメリットはありますが、それ以上にメリットが大きいと言えるでしょう。

ただ、この判断は細かい会社の状況を踏まえる必要があり、専門家への相談を早期にするようにしてください。

7 会社破産の流れ

①弁護士への相談

破産を選択するのか否か、ご相談いただき、破産を選択することになった場合は、委任契約を締結します。

②受任通知発送

債権者に破産を弁護士に依頼したことを通知します。受任通知の発送時期は、案件によって異なりますが、受任通知を発送することにより、債権者からの取り立てがストップします。

③申立準備

破産申立を裁判所に行う準備作業を行います。必要書類の整理等を行い、弁護士が申立の準備を行います。従業員の解雇やテナントの明渡なども行います。

④裁判所への申立

準備が完了できたら申立を行います。申立は弁護士が行いますので、この時点で裁判所に行く必要はありません。

⑤破産開始決定~破産管財人選任

申立があり、破産の要件があると裁判所が判断し、破産開始決定がなされ、破産管財人(弁護士がなります)が選任されます。

⑥財産の調査・換価

破産管財人が会社資産の調査を行い、換価します。

⑦債権者集会

破産管財人が財産の換価作業を行っていき、その間に定期的に債権者集会が開かれます。ここでは、破産管財人が業務状況を報告します。換価作業が終了するまで債権者集会は開かれます。債権者集会には、弁護士と一緒に出席します。債権者にもよりますが、債権者集会には債権者は出席することはあまりなく、裁判官、破産管財人、破産申立代理人弁護士、会社代表だけで行うことが多くあります。

⑧債権者への配当

破産管財人の換価作業が終わり、債権者に配当が行われます。配当まで終われば破産手続は終了します。配当する財産がない場合でも、破産手続は終了します。

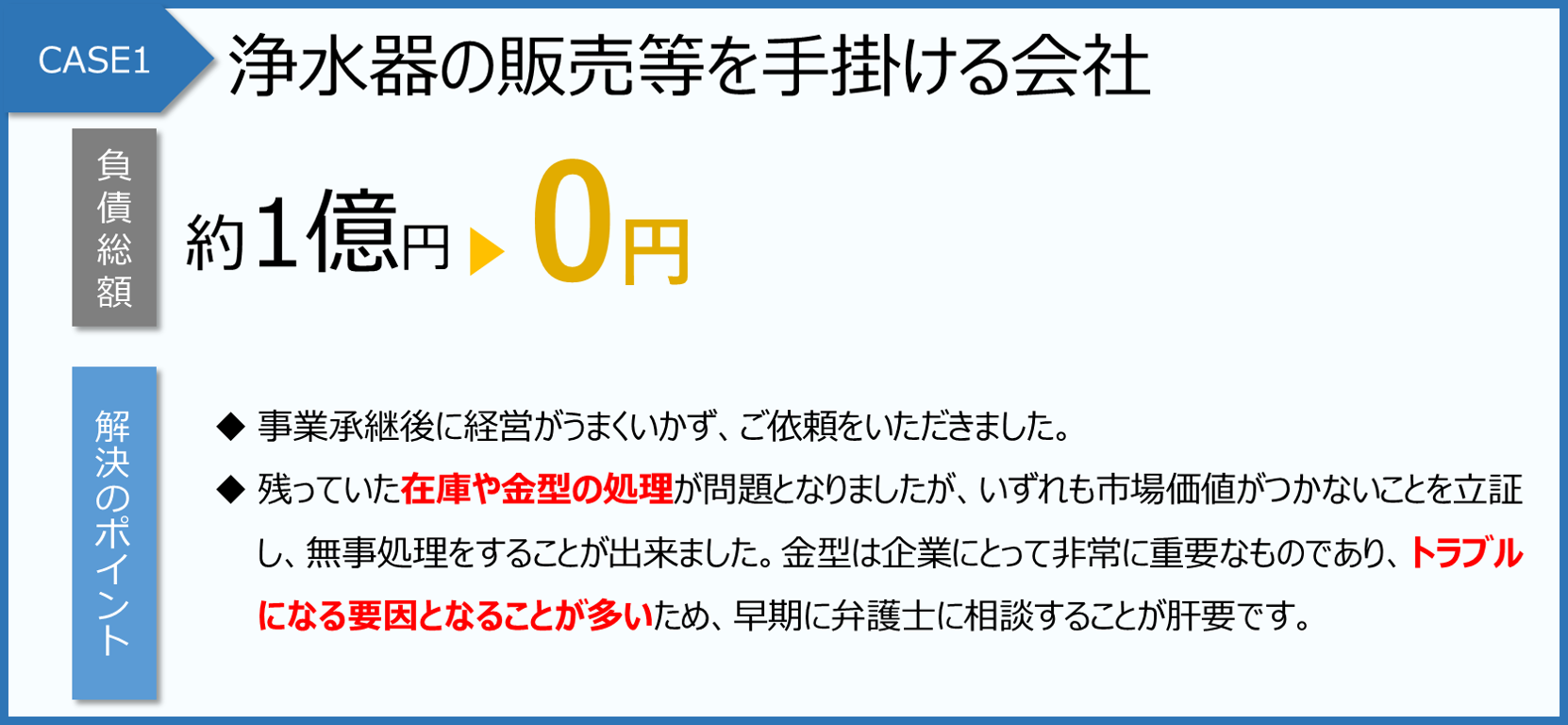

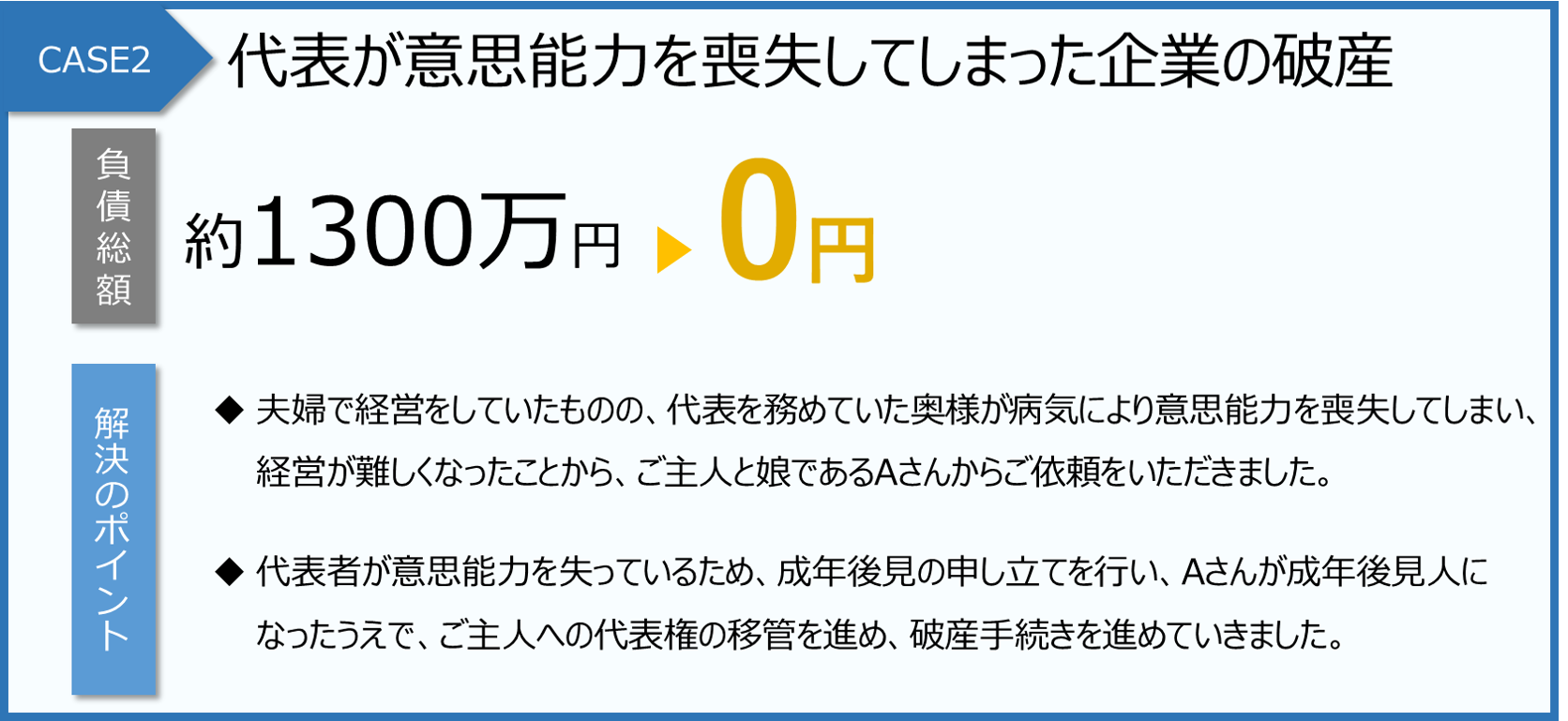

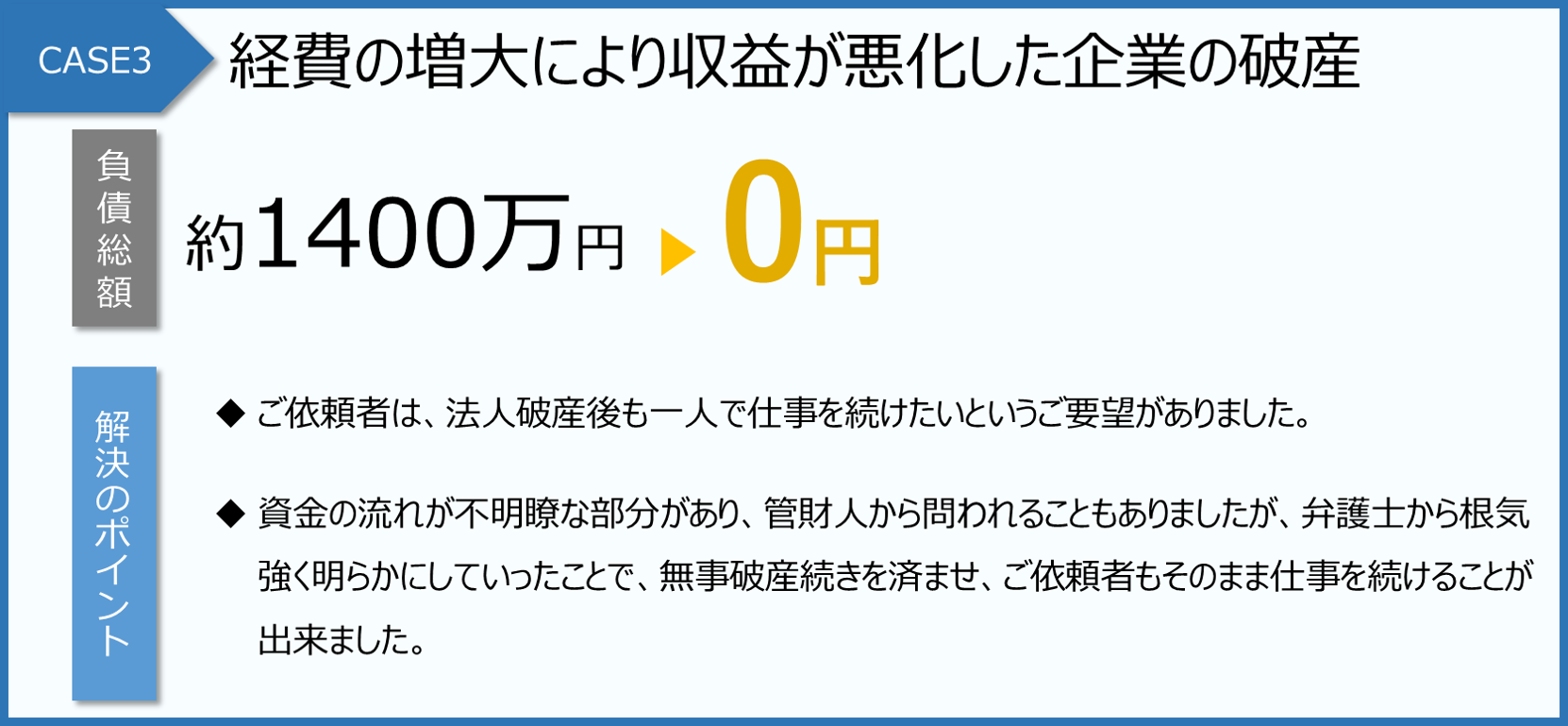

8 当事務所の解決事例

当事務所に在籍する弁護士が解決した事例の一部をご紹介します。

9 会社破産の費用

会社の破産にかかる費用としては、①破産管財人への予納金、②収入印紙等の裁判所に納める費用、③弁護士費用です。破産管財人への予納金は、債権者数、債務総額によって異なりますが、大阪地方裁判所の場合は、20万5000円~となっています。

実費は収入印紙、官報広告費等で概ね2万円程度です。

弁護士費用は、行うべき法的処理の内容によっても異なりますが、概ね当事務所では以下のとおりです。

| 債務額 | 費用 |

|---|---|

| ~1000万円 | 50万円~100万円程度 |

| 1000万円~1億円 | 100万円~200万円程度 |

| 1億円~5億円 | 200万円~500万円程度 |

※代表者個人も破産する場合は、個人の破産申立費用が発生します。

10 会社の再生

会社の経営状態が悪化している場合に、破産まで至らず、再生の途を目指すこともあり得ます。

再生には法的手続によらない場合と、法的な手続としての民事再生、会社更生があります。

①法的手続によらない場合

リスケジュール、追加融資を受け、事業の立て直しの可能性を模索します。この場合は、自社の債権の管理を厳格に行い、会社の収益を正確にし、会社の今後の事業計画を策定する必要があります。

②民事再生

民事再生とは、会社の債務を圧縮し、圧縮された債務を再生計画にしたがって支払っていくことにより会社事業の再生を図る手続です。会社を消滅させずに事業を存続できることが破産との最大の違いです。裁判所の管理下で、事業の再生を目指すことに特徴があります。

では、どのような場合に破産ではなく、民事再生を選択すべきでしょうか。

・圧縮された債務であれば支払が可能であること

・事業の黒字化が可能であること

債務を圧縮しても、会社が利益を上げられなければ結局は破産しかない

ことになります。

会社の事業は利益を上げているが、債務額が大きいために資金繰りに窮している場合や、事業の一部は利益を上げているときに不採算事業を整理し黒字化を図ることができるなどの場合に再生の可能性があるでしょう。

・社会保険、税金の滞納がないこと

資金繰りが苦しくなると、社会保険の滞納、消費税の滞納が多くなります。

税金関係は再生手続により圧縮が出来ないため、滞納額が大きいと再生手続は困難となります。

③会社更生

会社更生は、再建型の手続という意味では、民事再生と同じです。会社更生は、大規模な企業の再生を目的とした手続で、期間も長期に渡ります。

中小企業や株式会社以外の会社、個人は民事再生によることになります。

11 会社の破産を検討する場合は、早めにご相談ください。

会社の経営状態が悪化した場合に、会社を破産し精算という選択をするのか、再生の途を模索するのか、いずれの選択をするにしても、早く動かなければ、選択肢はなくなっていきます。破産を選択するにしても、スムーズに手続を進めるには早期の着手は必須です。経営状態に悩まれている場合は、早めに弁護士にご相談ください。

PROFILE

-

当サイトをご覧いただきありがとうございます。

弁護士法人アイリスは、地元大阪の枚方・茨木の地域密着の事務所です。地域の皆様が相談後に「もっと早く相談に来ればよかった」「これから何をすべきか分かった」と明るく前向きな気持ちになって帰っていただけるよう、気持ちに寄り添うアドバイスを心がけています。

お子様がいらっしゃる方、お仕事をされている方、お身体が不自由な方にもお気軽にお越しいただけるような、地域に密着した事務所でありたいとの願いから枚方・茨木に事務所を構えています。

お一人でお悩みを抱えずに、まずはお気軽にご相談ください。

最新の投稿

- 2022.10.29サイトマップ

- 2022.03.29枚方・茨木の相続に強い弁護士に相談

- 2020.04.22枚方・茨木の法人破産に強い弁護士に相談

- 2018.09.04その他の法律問題